La relation entre la banque et l’assurance est étroitement liée, car ces deux secteurs jouent un rôle essentiel dans la gestion de nos finances et de notre sécurité financière. Dans cet article, nous allons explorer la façon dont la banque et l’assurance interagissent et se complètent mutuellement.

Tout d’abord, il est important de comprendre que la banque et l’assurance sont deux industries distinctes mais complémentaires. La banque se concentre principalement sur les services financiers tels que les comptes courants, les prêts, les hypothèques, les cartes de crédit, etc. Elle offre des solutions pour gérer l’argent au quotidien, faciliter les transactions et épargner.

D’un autre côté, l’assurance vise à protéger contre les risques financiers liés à divers aspects de notre vie. Que ce soit pour assurer notre santé, notre voiture, notre maison ou même notre vie, l’assurance nous offre une protection contre les imprévus et nous permet de faire face aux situations difficiles.

Alors comment ces deux secteurs travaillent-ils ensemble ? Les banques proposent souvent des produits d’assurance à leurs clients en tant que service supplémentaire. Par exemple, une banque peut proposer une assurance habitation lorsqu’un client souscrit à un prêt hypothécaire pour acheter une maison. De même, lorsqu’un client ouvre un compte courant ou une carte de crédit auprès d’une banque, celle-ci peut offrir une assurance voyage ou une assurance décès-invalidité en option.

D’autre part, les compagnies d’assurances peuvent également proposer des services bancaires à leurs clients. Certaines compagnies d’assurances offrent des produits d’épargne, des comptes de dépôt ou même des services de prêt hypothécaire. Cela permet aux clients d’avoir tous leurs besoins financiers regroupés au même endroit, simplifiant ainsi la gestion de leurs finances.

La coopération entre la banque et l’assurance est également visible dans le domaine de la gestion des risques. Les banques et les compagnies d’assurances travaillent ensemble pour évaluer les risques auxquels sont exposés les individus et les entreprises. Par exemple, lorsqu’une entreprise souhaite obtenir un prêt auprès d’une banque, celle-ci peut exiger une assurance contre les risques spécifiques liés à cette activité commerciale.

Enfin, il est important de souligner que la réglementation joue un rôle clé dans la relation entre la banque et l’assurance. Les deux secteurs sont soumis à des réglementations strictes qui visent à protéger les intérêts des consommateurs et à maintenir la stabilité financière. Les autorités réglementaires veillent à ce que les produits proposés par ces deux industries soient transparents, équitables et conformes aux normes en vigueur.

En conclusion, la banque et l’assurance sont étroitement liées et se complètent mutuellement pour répondre aux besoins financiers et de sécurité des individus et des entreprises. Leur collaboration permet une gestion plus efficace des finances, une protection contre les risques financiers et une offre de services diversifiée pour répondre aux besoins spécifiques de chaque client.

Les avantages de la banque et de l’assurance pour votre sécurité financière

- Une banque et une assurance vous offrent la sécurité financière.

- Elles peuvent vous aider à atteindre vos objectifs financiers à long terme.

- Elles peuvent offrir des services de conseil et d’investissement pour votre argent.

- Les produits bancaires et d’assurance peuvent être adaptés aux besoins individuels de chaque client.

- Les banques et les assureurs proposent des tarifs compétitifs pour leurs services et produits financiers variés.

- Les banques et les assureurs sont réglementés par des organismes gouvernementaux, ce qui garantit la sécurité de votre argent et de vos investissements

Les 6 inconvénients des banques et des assurances

- Les frais bancaires et d’assurance sont souvent très élevés.

- Les produits bancaires et d’assurance sont parfois difficiles à comprendre.

- La protection des données personnelles est très importante, mais elle n’est pas toujours garantie par les banques et les assureurs.

- Il existe de nombreux types de produits financiers complexes qui peuvent être difficiles à comprendre pour le consommateur moyen.

- Les contrats bancaires et d’assurance peuvent être complexes et contenir des clauses cachées qui ne sont pas toujours clairement expliquées aux clients.

- Les banques et les assureurs ont souvent des intérêts contradictoires avec ceux de leurs clients, ce qui peut entraîner une mauvaise gestion des finances personnelles ou un manque de transparence quant aux coûts associés aux produits proposés par ces institutions financières

Une banque et une assurance vous offrent la sécurité financière.

Lorsque vous pensez à votre sécurité financière, une banque et une assurance sont des partenaires essentiels. Ces deux entités travaillent de concert pour vous offrir la tranquillité d’esprit dont vous avez besoin.

Une banque joue un rôle fondamental en vous offrant les services financiers nécessaires pour gérer votre argent au quotidien. Que ce soit pour ouvrir un compte courant, épargner, investir ou obtenir un prêt, la banque est là pour répondre à vos besoins. Elle assure la sécurité de vos dépôts et facilite vos transactions financières, vous permettant ainsi de garder le contrôle sur votre argent.

D’autre part, une assurance vous offre une protection contre les risques financiers auxquels vous pourriez être confronté. Que ce soit en assurant votre santé, votre voiture, votre maison ou même votre vie, l’assurance agit comme un filet de sécurité en cas d’imprévus. Elle vous protège des coûts élevés liés aux accidents, aux maladies ou aux dommages matériels.

En combinant les services d’une banque et d’une assurance, vous bénéficiez d’une sécurité financière complète. La banque veille à ce que vos fonds soient sécurisés et accessibles lorsque vous en avez besoin. L’assurance quant à elle prévoit des mesures de protection adéquates pour faire face aux situations inattendues qui pourraient mettre en péril votre stabilité financière.

Ainsi, grâce à la collaboration entre une banque et une assurance, vous pouvez avoir confiance en votre avenir financier. Vous savez que vos biens sont protégés et que vous disposez des outils nécessaires pour gérer vos finances de manière responsable. Cette sécurité financière vous permet de vous concentrer sur vos objectifs et de vivre votre vie en toute sérénité.

En conclusion, une banque et une assurance sont des partenaires indispensables pour assurer votre sécurité financière. Ensemble, ils vous offrent la protection, la stabilité et la tranquillité d’esprit dont vous avez besoin pour faire face aux imprévus et réaliser vos projets. Faites équipe avec une banque et une assurance de confiance pour garantir un avenir financier solide.

Elles peuvent vous aider à atteindre vos objectifs financiers à long terme.

La banque et l’assurance sont deux acteurs clés qui peuvent vous aider à atteindre vos objectifs financiers à long terme. Que vous souhaitiez épargner pour votre retraite, acheter une maison ou financer les études de vos enfants, ces deux secteurs offrent des solutions adaptées à vos besoins.

La banque joue un rôle essentiel en vous proposant divers produits d’épargne et de placement. Que ce soit un compte d’épargne traditionnel, un plan d’épargne retraite ou des investissements en actions, la banque peut vous guider dans le choix des produits qui correspondent le mieux à votre profil et à vos objectifs financiers. Elle peut également vous aider à établir un plan financier solide en analysant votre situation actuelle et en déterminant les mesures nécessaires pour atteindre vos objectifs.

D’autre part, l’assurance est également un outil précieux pour assurer votre sécurité financière à long terme. Une assurance vie, par exemple, peut garantir que vos proches seront protégés financièrement en cas de décès prématuré. De même, une assurance habitation ou automobile peut vous protéger contre les coûts imprévus liés aux dommages matériels.

En combinant les services de la banque et de l’assurance, vous pouvez bénéficier d’une approche globale pour atteindre vos objectifs financiers. Les conseillers financiers qualifiés peuvent vous aider à élaborer une stratégie personnalisée qui tient compte de votre situation unique et de vos aspirations futures.

Que ce soit pour épargner régulièrement, investir dans des fonds diversifiés ou souscrire une assurance adaptée à vos besoins, la banque et l’assurance sont là pour vous accompagner tout au long de votre parcours financier. N’hésitez pas à consulter des professionnels pour obtenir des conseils avisés et prendre des décisions éclairées qui vous aideront à réaliser vos rêves financiers à long terme.

Elles peuvent offrir des services de conseil et d’investissement pour votre argent.

La banque et l’assurance sont des acteurs clés dans la gestion de notre argent, et l’un des avantages majeurs qu’elles offrent est la possibilité de bénéficier de services de conseil et d’investissement. Que vous souhaitiez épargner pour l’avenir, faire fructifier votre argent ou planifier votre retraite, ces deux secteurs peuvent vous accompagner dans vos décisions financières.

Les conseillers en banque et en assurance sont des experts qui peuvent vous aider à évaluer vos objectifs financiers, à définir une stratégie adaptée à votre situation et à prendre les meilleures décisions d’investissement. Ils sont formés pour comprendre les différents produits financiers disponibles sur le marché, tels que les fonds d’investissement, les assurances-vie ou les plans de retraite, et ils peuvent vous guider vers ceux qui correspondent le mieux à vos besoins.

En travaillant avec un conseiller en banque ou en assurance, vous bénéficiez d’une expertise professionnelle pour gérer votre patrimoine. Ils peuvent analyser votre profil financier, évaluer votre tolérance au risque et vous recommander des investissements adaptés à vos objectifs. Ils peuvent également surveiller vos investissements et ajuster votre portefeuille si nécessaire afin de maximiser vos rendements.

De plus, ces services de conseil et d’investissement offerts par la banque et l’assurance sont souvent personnalisés. Les conseillers prennent le temps de comprendre vos besoins spécifiques, votre situation financière et vos préférences afin de vous proposer des solutions sur mesure. Que vous soyez un investisseur débutant ou expérimenté, ils peuvent vous aider à prendre des décisions éclairées et à optimiser la gestion de votre argent.

Il est également important de souligner que les services de conseil et d’investissement offerts par la banque et l’assurance sont réglementés. Les conseillers financiers doivent respecter des normes éthiques strictes et agir dans l’intérêt supérieur de leurs clients. Cela garantit que les recommandations qui vous sont fournies sont objectives, transparentes et basées sur vos besoins réels.

En somme, la possibilité de bénéficier de services de conseil et d’investissement est un avantage majeur offert par la banque et l’assurance. Ces professionnels qualifiés peuvent vous aider à gérer efficacement votre argent, à prendre des décisions d’investissement avisées et à atteindre vos objectifs financiers. Que ce soit pour planifier votre retraite, épargner pour un projet futur ou simplement faire fructifier votre patrimoine, leur expertise peut faire une réelle différence dans la réalisation de vos projets financiers.

Les produits bancaires et d’assurance peuvent être adaptés aux besoins individuels de chaque client.

L’un des avantages majeurs de la banque et de l’assurance est leur capacité à proposer des produits adaptés aux besoins individuels de chaque client. En effet, ces deux secteurs comprennent l’importance de fournir des solutions personnalisées pour répondre aux attentes spécifiques de chaque personne.

Du côté bancaire, les institutions financières offrent une variété de produits et services conçus pour répondre aux différentes situations financières des clients. Que vous ayez besoin d’un compte courant pour gérer vos dépenses quotidiennes, d’un compte épargne pour planifier votre avenir financier, ou encore d’un prêt personnel pour réaliser un projet important, les banques sont en mesure de vous proposer des solutions sur mesure. De plus, elles peuvent ajuster les conditions et les tarifs en fonction de votre profil financier et de vos besoins spécifiques.

Dans le domaine de l’assurance, la personnalisation est également essentielle. Les compagnies d’assurances comprennent que chaque individu a des besoins différents en matière de protection financière. Ainsi, elles proposent une gamme étendue de polices d’assurance qui peuvent être adaptées en termes de couverture, montant des primes et options supplémentaires. Que vous souhaitiez assurer votre voiture, votre maison, votre santé ou même votre entreprise, vous pouvez choisir les garanties qui correspondent le mieux à vos besoins spécifiques.

Cette capacité à personnaliser les produits bancaires et d’assurance permet aux clients de bénéficier d’une expérience sur mesure. Ils peuvent choisir les caractéristiques qui leur conviennent le mieux en fonction de leur situation personnelle et financière. Cela donne aux clients un sentiment de contrôle et de confiance, sachant qu’ils sont protégés et soutenus par des solutions adaptées à leurs besoins individuels.

En conclusion, l’un des principaux avantages de la banque et de l’assurance réside dans leur capacité à offrir des produits et services personnalisés. Que ce soit pour gérer vos finances au quotidien ou pour vous protéger contre les risques financiers, vous pouvez compter sur ces secteurs pour répondre à vos besoins spécifiques. Cette personnalisation renforce la relation entre les clients et les institutions financières, en leur offrant une expérience sur mesure qui correspond à leurs attentes individuelles.

Les banques et les assureurs proposent des tarifs compétitifs pour leurs services et produits financiers variés.

L’un des avantages majeurs de la relation entre les banques et les assureurs réside dans leur capacité à offrir des tarifs compétitifs pour une large gamme de services et de produits financiers. Que ce soit pour les comptes bancaires, les prêts, les assurances habitation, automobile, santé ou vie, ces institutions rivalisent pour proposer les offres les plus attractives à leurs clients.

Les banques et les assureurs sont constamment en concurrence pour attirer de nouveaux clients et fidéliser ceux qu’ils ont déjà. Cette concurrence pousse ces institutions à revoir régulièrement leurs tarifs afin de rester compétitives sur le marché. Ainsi, les consommateurs bénéficient d’une variété d’offres et peuvent choisir celle qui correspond le mieux à leurs besoins et à leur budget.

De plus, cette compétitivité se traduit souvent par des promotions spéciales, des réductions ou des avantages supplémentaires offerts aux clients. Par exemple, une banque peut proposer des frais réduits sur certaines transactions ou une assurance gratuite pendant une période donnée. Les assureurs peuvent également offrir des remises sur les primes d’assurance ou des options supplémentaires sans frais supplémentaires.

La diversité des services et produits financiers proposés par ces institutions contribue également à cette compétitivité tarifaire. Les clients ont la possibilité de regrouper leurs besoins financiers au sein d’une seule institution, ce qui peut entraîner des économies grâce à l’obtention de tarifs préférentiels ou de packages avantageux.

Cependant, il est important pour les consommateurs de bien comparer les différentes offres avant de faire un choix final. Les tarifs compétitifs ne doivent pas être le seul critère de sélection. Il est également essentiel de prendre en compte la qualité du service, les garanties offertes, la réputation de l’institution et les besoins spécifiques de chaque individu.

En conclusion, la concurrence entre les banques et les assureurs se traduit par des tarifs compétitifs pour une large gamme de services et de produits financiers. Cette compétitivité offre aux consommateurs une plus grande variété d’options et leur permet de choisir celle qui correspond le mieux à leurs besoins et à leur budget. Cependant, il est important d’évaluer attentivement toutes les caractéristiques d’une offre avant de prendre une décision finale.

Les banques et les assureurs sont réglementés par des organismes gouvernementaux, ce qui garantit la sécurité de votre argent et de vos investissements

L’un des avantages majeurs de la relation entre les banques et les assureurs réside dans le fait qu’ils sont réglementés par des organismes gouvernementaux. Cette réglementation stricte vise à protéger les intérêts des clients et à garantir la sécurité de leur argent et de leurs investissements.

Les banques, en tant qu’institutions financières, sont soumises à une surveillance étroite par les autorités de régulation telles que la Banque centrale ou l’Autorité de contrôle prudentiel et de résolution (ACPR). Ces organismes veillent à ce que les banques respectent les normes en matière de solvabilité, de liquidité et d’éthique professionnelle. Cela signifie que votre argent déposé dans une banque est protégé et que vous pouvez avoir confiance dans sa stabilité financière.

De même, les compagnies d’assurances sont également soumises à une réglementation rigoureuse. L’Autorité de contrôle prudentiel (ACP) supervise ces entreprises pour s’assurer qu’elles disposent des fonds nécessaires pour honorer leurs engagements envers les assurés. Cela garantit que vos polices d’assurance sont fiables et que vous serez indemnisé en cas de sinistre conformément aux termes du contrat.

La réglementation gouvernementale offre donc une protection supplémentaire aux clients des banques et des assureurs. Elle prévient le risque d’abus ou de pratiques frauduleuses, tout en favorisant la transparence dans les opérations financières. Les organismes gouvernementaux surveillent également le respect des règles éthiques et légales par ces institutions, ce qui renforce la confiance du public dans le système bancaire et d’assurance.

En résumé, la réglementation gouvernementale qui encadre les banques et les assureurs est un avantage considérable pour les clients. Elle garantit la sécurité de leurs dépôts, de leurs investissements et de leurs polices d’assurance. Grâce à cette réglementation rigoureuse, vous pouvez avoir l’esprit tranquille en sachant que votre argent est entre de bonnes mains et que vos intérêts financiers sont protégés.

Les frais bancaires et d’assurance sont souvent très élevés.

Les frais bancaires et d’assurance sont souvent un sujet de préoccupation pour de nombreux clients. Malheureusement, il est courant de constater que ces frais peuvent être très élevés, ce qui peut représenter un inconvénient pour de nombreuses personnes.

Du côté des banques, les frais peuvent inclure des frais de tenue de compte, des frais de carte bancaire, des frais de virement ou encore des frais liés à l’utilisation des distributeurs automatiques. Ces coûts peuvent s’accumuler rapidement et peser sur le budget des clients. De plus, certains services supplémentaires tels que les découverts ou les prêts peuvent également entraîner des frais supplémentaires.

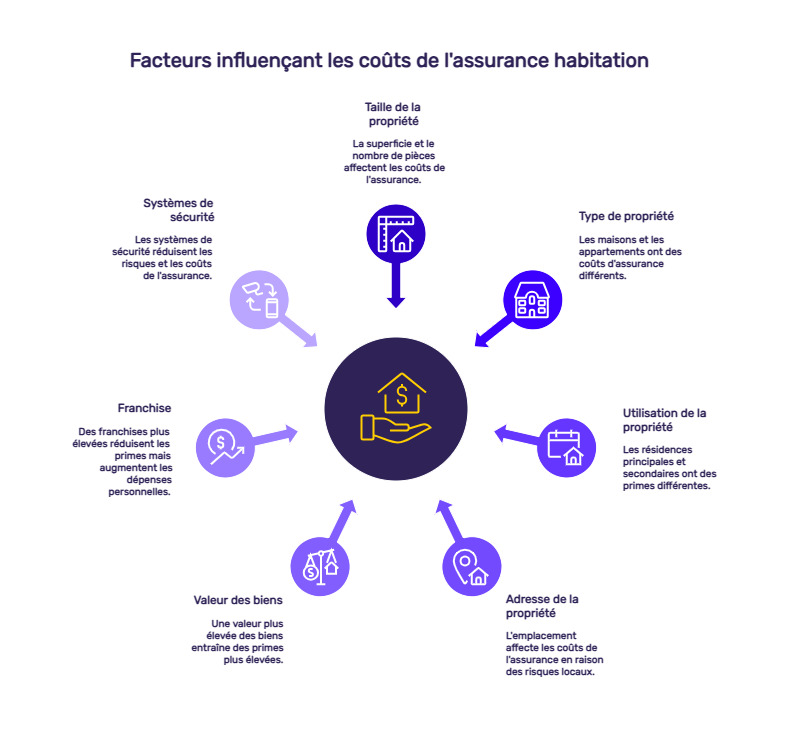

En ce qui concerne l’assurance, les primes d’assurance peuvent varier considérablement en fonction du type d’assurance et du niveau de couverture souhaité. Les primes d’assurance automobile, par exemple, dépendent souvent de facteurs tels que l’âge du conducteur, le type de véhicule et le lieu de résidence. De même, les primes d’assurance habitation sont influencées par la valeur du bien assuré et les risques associés à la région.

Ces coûts élevés peuvent être un frein pour certaines personnes qui cherchent à économiser sur leurs dépenses mensuelles. Ils peuvent également rendre difficile l’accès à certains services financiers ou d’assurance pour ceux qui ont un budget limité.

Il est donc recommandé aux consommateurs d’être attentifs aux tarifs proposés par les banques et les compagnies d’assurances avant de souscrire à un contrat ou d’utiliser leurs services. Il est important de comparer différentes offres et de lire attentivement les conditions générales afin de comprendre les frais associés à chaque service.

Par ailleurs, il est également conseillé de négocier avec les établissements financiers et les compagnies d’assurances pour essayer d’obtenir des tarifs plus avantageux. Certaines banques proposent également des formules de compte sans frais ou des offres spéciales pour attirer de nouveaux clients.

En résumé, bien que les frais bancaires et d’assurance puissent être élevés, il est possible de limiter ces coûts en étant vigilant dans ses choix et en cherchant à obtenir les meilleures offres. Une bonne planification financière et une comparaison attentive des différentes options peuvent aider à réduire l’impact de ces frais sur le budget personnel.

Les produits bancaires et d’assurance sont parfois difficiles à comprendre.

Il est indéniable que les produits bancaires et d’assurance peuvent parfois être difficiles à comprendre pour le consommateur moyen. Cette complexité peut être un inconvénient majeur lorsqu’il s’agit de prendre des décisions financières importantes.

L’une des raisons pour lesquelles ces produits peuvent être difficiles à comprendre est la terminologie technique utilisée. Les termes tels que « taux d’intérêt », « prime d’assurance », « franchise » et « amortissement » peuvent sembler confus pour ceux qui ne sont pas familiers avec le jargon financier. Cela peut rendre difficile la comparaison des différentes offres et la compréhension des coûts réels associés à ces produits.

De plus, les contrats d’assurance et les conditions générales des produits bancaires sont souvent longs et remplis de clauses juridiques complexes. Il peut être fastidieux de lire et de comprendre tous les détails, ce qui peut entraîner une confusion supplémentaire pour le consommateur. Certains termes techniques et exclusions peuvent également être ambigus, ce qui rend difficile la compréhension des limites de couverture ou des obligations contractuelles.

Un autre aspect qui rend la compréhension difficile est le manque de transparence dans certaines pratiques du secteur bancaire et de l’assurance. Des frais cachés, des clauses restrictives ou des conditions changeantes peuvent surprendre les clients lorsqu’ils découvrent les détails de leur contrat ou lorsqu’ils reçoivent leur relevé bancaire. Cette opacité peut créer un sentiment de méfiance et rendre encore plus difficile pour les consommateurs de prendre des décisions éclairées.

Heureusement, certaines initiatives visent à remédier à cette situation. Les autorités de régulation encouragent une plus grande transparence et une communication plus claire des informations financières. De plus, des outils en ligne et des comparateurs permettent aux consommateurs de mieux comprendre les produits bancaires et d’assurance en les aidant à comparer les offres, les coûts et les conditions.

Il est donc important pour les consommateurs de prendre le temps de se renseigner, de poser des questions et de demander des explications lorsqu’ils souscrivent à un produit bancaire ou d’assurance. Il est également recommandé de consulter un conseiller financier indépendant pour obtenir des conseils personnalisés et éclairés.

En conclusion, il est vrai que la complexité des produits bancaires et d’assurance peut rendre leur compréhension difficile pour le consommateur moyen. Cependant, avec un peu d’effort et en utilisant les ressources disponibles, il est possible de mieux comprendre ces produits afin de prendre des décisions financières éclairées.

La protection des données personnelles est très importante, mais elle n’est pas toujours garantie par les banques et les assureurs.

La protection des données personnelles est un enjeu majeur dans notre société numérique. Malheureusement, il est parfois constaté que les banques et les assureurs ne garantissent pas toujours la sécurité et la confidentialité des informations personnelles de leurs clients.

Lorsque nous faisons affaire avec une banque ou une compagnie d’assurance, nous leur confions souvent des informations sensibles telles que nos coordonnées bancaires, notre historique financier, nos antécédents médicaux et d’autres données personnelles importantes. Il est donc essentiel que ces institutions traitent ces informations avec le plus grand soin et les protègent contre tout accès non autorisé.

Cependant, il y a eu plusieurs cas de violations de données où des pirates informatiques ont réussi à accéder aux systèmes informatiques des banques et des assureurs, compromettant ainsi la confidentialité des informations personnelles de leurs clients. Ces incidents peuvent entraîner des conséquences graves telles que le vol d’identité, la fraude financière ou même l’utilisation abusive des informations médicales.

De plus, certaines banques et assureurs peuvent partager ou vendre les données personnelles de leurs clients à des tiers sans leur consentement explicite. Cela soulève des préoccupations quant à l’utilisation abusive de ces informations à des fins commerciales ou publicitaires. Les clients doivent pouvoir avoir confiance dans le fait que leurs données ne seront pas exploitées sans leur consentement éclairé.

Il est donc crucial que les banques et les assureurs renforcent leurs mesures de sécurité pour protéger efficacement les données personnelles de leurs clients. Cela implique l’utilisation de systèmes informatiques robustes, la mise en place de protocoles de sécurité stricts et la sensibilisation continue des employés à la protection des données.

De plus, les institutions financières doivent être transparentes quant à leurs pratiques de collecte, d’utilisation et de partage des données personnelles. Les clients doivent être informés de manière claire et compréhensible sur la manière dont leurs informations sont traitées et avoir la possibilité de donner leur consentement éclairé.

En conclusion, bien que la banque et l’assurance soient des secteurs essentiels pour notre vie quotidienne, il est important d’être conscient des risques potentiels liés à la protection des données personnelles. Les clients doivent choisir des institutions financières qui accordent une grande importance à la sécurité et à la confidentialité des informations personnelles, afin de pouvoir bénéficier d’une tranquillité d’esprit quant à l’utilisation de leurs données.

Il existe de nombreux types de produits financiers complexes qui peuvent être difficiles à comprendre pour le consommateur moyen.

Il est indéniable que le monde de la banque et de l’assurance regorge de produits financiers complexes. Malheureusement, cela peut représenter un inconvénient majeur pour le consommateur moyen qui peut avoir du mal à les comprendre en détail.

L’une des raisons principales de cette complexité réside dans la nature même des produits financiers. Qu’il s’agisse de contrats d’assurance avec leurs clauses et exclusions, ou de produits bancaires tels que les fonds d’investissement ou les options d’épargne, ces produits sont souvent remplis de termes techniques et de jargon financier difficile à saisir pour une personne non initiée.

Cette complexité peut entraîner plusieurs conséquences négatives pour le consommateur. Tout d’abord, cela peut rendre difficile la prise de décisions éclairées. Lorsqu’un produit financier est trop complexe à comprendre, il devient plus difficile pour le consommateur moyen d’évaluer si ce produit répond réellement à ses besoins et s’il est approprié pour sa situation financière spécifique.

De plus, cette complexité peut également ouvrir la porte à des pratiques peu scrupuleuses. Certains acteurs du secteur peuvent profiter de la confusion du consommateur pour lui vendre des produits inadaptés ou lui faire souscrire des contrats contenant des conditions défavorables. Cela peut entraîner des pertes financières importantes pour le consommateur qui se retrouve piégé dans un produit qu’il ne comprend pas réellement.

Pour remédier à cette situation, il est essentiel que les institutions financières adoptent une approche plus transparente et pédagogique vis-à-vis du consommateur. Il est primordial de fournir des informations claires, accessibles et compréhensibles sur les produits financiers proposés. Les termes techniques doivent être expliqués de manière simple et les conditions contractuelles doivent être présentées de manière transparente.

De plus, il est également important que les autorités de régulation renforcent leur surveillance et leurs exigences en matière d’information et de transparence. Cela permettra de protéger davantage le consommateur contre les pratiques trompeuses ou abusives.

En conclusion, la complexité des produits financiers dans le domaine de la banque et de l’assurance représente un défi pour le consommateur moyen. Il est essentiel que les institutions financières fassent preuve de transparence et fournissent des informations claires afin d’aider le consommateur à prendre des décisions éclairées. De même, une réglementation plus stricte peut contribuer à prévenir les abus et à protéger les intérêts du consommateur dans ce domaine complexe.

Les contrats bancaires et d’assurance peuvent être complexes et contenir des clauses cachées qui ne sont pas toujours clairement expliquées aux clients.

Il est indéniable que les contrats bancaires et d’assurance peuvent parfois être complexes, ce qui peut poser des problèmes aux clients. En effet, ces contrats peuvent contenir des clauses cachées ou des termes techniques difficiles à comprendre pour une personne moyenne. Malheureusement, cette opacité peut entraîner des malentendus et des surprises désagréables pour les clients.

L’une des principales raisons de cette complexité réside dans le fait que les contrats bancaires et d’assurance sont souvent rédigés en langage juridique, ce qui peut rendre leur lecture difficile pour les personnes non initiées. Les termes techniques et les formulations complexes peuvent rendre difficile la compréhension précise des droits et obligations du client.

De plus, certaines clauses cachées peuvent être dissimulées dans de longs documents contractuels, rendant leur identification difficile pour un client pressé ou peu familier avec ces questions. Ces clauses peuvent avoir un impact significatif sur les droits et les responsabilités du client, mais elles ne sont pas toujours clairement expliquées lors de la souscription du contrat.

Cette opacité peut également être utilisée par certaines institutions financières ou compagnies d’assurances pour limiter leurs responsabilités ou imposer des frais supplémentaires aux clients. Parfois, ces clauses cachées ne sont révélées qu’en cas de litige ou de situation défavorable pour le client.

Il est donc essentiel que les clients prennent le temps de lire attentivement tous les détails du contrat avant de le signer. Si certaines clauses sont difficiles à comprendre, il est recommandé de demander des éclaircissements à un conseiller ou à un expert juridique afin d’éviter toute mauvaise surprise.

Les autorités réglementaires ont également un rôle important à jouer pour protéger les intérêts des consommateurs. Elles doivent veiller à ce que les contrats bancaires et d’assurance soient transparents, clairs et compréhensibles pour tous. Des mesures doivent être prises pour obliger les institutions financières et les compagnies d’assurances à expliquer de manière transparente toutes les clauses importantes du contrat aux clients.

En conclusion, il est essentiel pour les clients de rester vigilants lorsqu’ils souscrivent des contrats bancaires et d’assurance. La complexité et les clauses cachées peuvent poser des problèmes, mais en étant informés et en demandant des éclaircissements si nécessaire, les clients peuvent éviter les surprises désagréables et prendre des décisions éclairées concernant leur sécurité financière.

Les banques et les assureurs ont souvent des intérêts contradictoires avec ceux de leurs clients, ce qui peut entraîner une mauvaise gestion des finances personnelles ou un manque de transparence quant aux coûts associés aux produits proposés par ces institutions financières

Les banques et les assureurs jouent un rôle crucial dans la gestion de nos finances et de notre sécurité financière. Cependant, il est important de reconnaître qu’il existe un inconvénient potentiel dans cette relation : les intérêts contradictoires entre ces institutions et leurs clients.

L’un des problèmes les plus courants est le manque d’alignement des intérêts. Les banques et les assureurs sont avant tout des entreprises qui cherchent à réaliser des bénéfices. Par conséquent, leurs objectifs commerciaux peuvent parfois entrer en conflit avec les besoins et les intérêts de leurs clients.

Cela peut se traduire par une mauvaise gestion des finances personnelles. Les banques peuvent être incitées à promouvoir certains produits financiers, tels que des prêts ou des cartes de crédit, qui ne correspondent pas nécessairement aux besoins réels du client. Par exemple, une banque pourrait encourager un client à contracter un prêt plus important que ce dont il a réellement besoin, ce qui peut entraîner un endettement excessif et une charge financière difficile à assumer.

De même, dans le domaine de l’assurance, il peut y avoir un manque de transparence quant aux coûts associés aux produits proposés. Les assureurs peuvent présenter des offres alléchantes avec des primes initiales attractives, mais omettre de mentionner les augmentations futures ou les frais cachés qui pourraient survenir. Cela peut entraîner une surprise désagréable pour le client lorsqu’il découvre qu’il doit payer davantage que ce à quoi il s’attendait initialement.

Il est donc essentiel pour les clients d’être conscients de ces intérêts contradictoires et de faire preuve de vigilance lorsqu’ils traitent avec des banques et des assureurs. Il est recommandé de faire des recherches approfondies, de comparer les offres disponibles sur le marché et de poser des questions claires concernant les coûts, les conditions et les avantages potentiels avant de prendre une décision.

De plus, il peut être judicieux de consulter un conseiller financier indépendant pour obtenir des conseils impartiaux et objectifs. Ces professionnels peuvent aider à évaluer les différentes options disponibles et à prendre des décisions financières éclairées, en tenant compte des besoins spécifiques du client.

En conclusion, bien que les banques et les assureurs jouent un rôle important dans notre vie financière, il est essentiel d’être conscient des intérêts contradictoires qui peuvent exister entre ces institutions et leurs clients. La vigilance, la recherche approfondie et l’obtention de conseils impartiaux sont essentiels pour éviter une mauvaise gestion financière ou un manque de transparence dans cette relation.