Assurance Prêt Immobilier Obligatoire : Ce que vous devez savoir

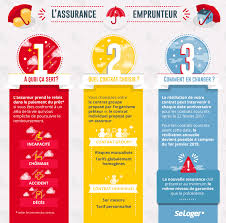

Lorsque vous contractez un prêt immobilier pour l’achat d’une maison ou d’un appartement, il est souvent obligatoire de souscrire à une assurance prêt immobilier. Cette assurance, également appelée assurance emprunteur, vise à protéger l’emprunteur et la banque en cas de décès, d’invalidité ou d’incapacité de remboursement de l’emprunt.

En France, la loi impose aux emprunteurs de souscrire à une assurance prêt immobilier pour garantir le remboursement du prêt en cas d’imprévu. Cette assurance peut être proposée par la banque prêteuse ou par un assureur externe, offrant ainsi aux emprunteurs la possibilité de comparer les offres et de choisir la plus avantageuse en termes de couverture et de coût.

Il est important de noter que même si l’assurance prêt immobilier est obligatoire, les emprunteurs ont le droit de choisir librement leur assureur, tant que le contrat proposé offre un niveau équivalent de garanties à celui exigé par la banque prêteuse. Cette liberté de choix permet aux emprunteurs de réaliser des économies significatives en comparant les offres sur le marché.

Les garanties couvertes par une assurance prêt immobilier obligatoire peuvent varier en fonction des contrats et des assureurs. En général, l’assurance prend en charge le remboursement du capital restant dû en cas de décès ou d’invalidité permanente totale de l’emprunteur. Certains contrats peuvent également inclure des garanties complémentaires telles que la prise en charge des mensualités en cas d’incapacité temporaire de travail.

Avant de souscrire à une assurance prêt immobilier obligatoire, il est recommandé aux emprunteurs de bien lire les conditions générales du contrat et de s’assurer qu’il correspond à leurs besoins et à leur situation personnelle. Il est également conseillé de comparer les offres disponibles sur le marché afin d’obtenir la meilleure couverture au meilleur prix.

En conclusion, l’assurance prêt immobilier obligatoire joue un rôle crucial dans la sécurisation du financement d’un projet immobilier. En choisissant judicieusement son assureur et en étudiant attentivement les garanties proposées, chaque emprunteur peut bénéficier d’une protection optimale tout en maîtrisant ses dépenses liées à l’emprunt immobilier.

5 Conseils Essentiels pour Optimiser Votre Assurance Prêt Immobilier Obligatoire

- Comparer les offres

- Négocier les conditions

- Vérifier les exclusions

- Adapter la durée à vos besoins

- Consulter un professionnel

Comparer les offres

Comparer les offres d’assurance prêt immobilier obligatoire est une étape essentielle pour les emprunteurs. En examinant attentivement les différentes propositions des assureurs, il est possible de trouver une couverture adaptée à ses besoins spécifiques tout en réalisant des économies significatives sur le coût de l’assurance. La comparaison des offres permet aux emprunteurs de choisir un contrat offrant le meilleur rapport garanties/prix, tout en bénéficiant d’une protection optimale pour leur prêt immobilier.

Négocier les conditions

Lorsqu’il s’agit de l’assurance prêt immobilier obligatoire, il est essentiel de ne pas négliger la possibilité de négocier les conditions du contrat. En effet, les emprunteurs ont souvent la marge de manœuvre pour discuter certains aspects du contrat, tels que le taux de la prime d’assurance ou les garanties incluses. En négociant avec l’assureur ou en comparant les offres concurrentes, il est possible d’obtenir des conditions plus avantageuses et mieux adaptées à ses besoins spécifiques. Il est donc recommandé de ne pas hésiter à explorer toutes les options disponibles et à chercher la meilleure offre en matière d’assurance prêt immobilier.

Vérifier les exclusions

Il est essentiel de vérifier attentivement les exclusions mentionnées dans votre contrat d’assurance prêt immobilier obligatoire. En effet, ces exclusions définissent les situations ou les circonstances dans lesquelles l’assurance ne s’applique pas, ce qui peut avoir un impact significatif sur la couverture offerte. En examinant de près ces exclusions, vous pouvez anticiper les éventuelles limitations de votre assurance et prendre des mesures pour renforcer votre protection financière en cas de besoin.

Adapter la durée à vos besoins

Lorsqu’il s’agit de souscrire à une assurance prêt immobilier obligatoire, il est essentiel d’adapter la durée du contrat à vos besoins spécifiques. En choisissant une durée de couverture qui correspond à la durée de remboursement de votre prêt, vous vous assurez une protection adéquate tout au long de la période d’emprunt. Il est donc recommandé de bien évaluer vos besoins et de sélectionner une durée d’assurance qui vous offre une tranquillité d’esprit tout en optimisant le coût global de l’assurance prêt immobilier.

Consulter un professionnel

Il est fortement recommandé de consulter un professionnel, tel qu’un courtier en assurance ou un conseiller financier, avant de souscrire à une assurance prêt immobilier obligatoire. Ces experts peuvent aider les emprunteurs à comprendre les différentes options d’assurance disponibles sur le marché, à évaluer leurs besoins spécifiques et à trouver la meilleure couverture possible au meilleur prix. Leur expertise peut être précieuse pour garantir que l’assurance choisie correspond parfaitement aux attentes et aux exigences de l’emprunteur, offrant ainsi une tranquillité d’esprit lors de la réalisation de leur projet immobilier.